Nợ xấu nhiều ngân hàng vượt ngưỡng, sẽ còn tăng vào cuối năm?

Tính đến cuối quý 3, tỷ lệ nợ xấu trên dư nợ của tất cả ngân hàng trong hệ thống đều tăng so với đầu năm. Đáng chú ý, số lượng ngân hàng có tỷ lệ vượt ngưỡng lại tiếp tục tăng.

Nợ xấu tăng 52%

Dữ liệu từ VietstockFinance cho thấy, tổng dư nợ cho vay tại 28 ngân hàng đã công bố BCTC là gần 9.34 triệu tỷ đồng, tăng 9.3% so với đầu năm.

Ngoại trừ ABBank (ABB, -0.5%), các ngân hàng còn lại đều tăng trưởng tín dụng dương. Tăng trưởng tín dụng mạnh nhất là VPBank (VPB, +19%). Xếp ngay sau đó là MSB (+17.1%) và MB (MBB, +16.44%). BaoVietBank và Techcombank (TCB) tăng lần lượt 16.4% và 12.6%.

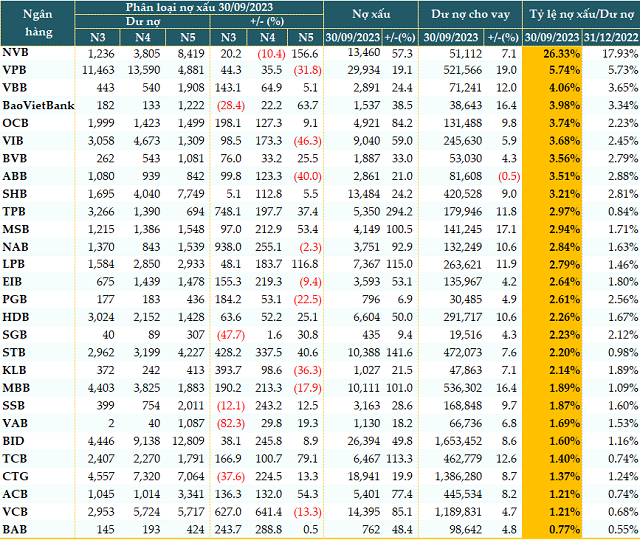

Trong khi đó, tổng nợ xấu tại 28 ngân hàng tính đến 30/09/2023 là gần 210,238 tỷ đồng, tăng 52% so với đầu năm. Điều đáng chú ý là nợ xấu tại tất cả ngân hàng trong hệ thống đều “phình to” so với đầu năm, nhiều ngân hàng tăng bằng lần.

Xét về cơ cấu nợ xấu, tăng mạnh nhất là nợ nghi ngờ (nhóm 4) với tỷ lệ 119%, kế đến là nợ dưới tiêu chuẩn (nhóm 3) tăng 69% và nợ có khả năng mất vốn tăng thấp nhất với 12%.

Ở nợ nhóm 5, VIB là ngân hàng sụt giảm mạnh nhất (-46%), còn 1,309 tỷ đồng; kế đến là ABBank giảm 40% nợ nhóm 5, chỉ còn 842 tỷ đồng và KLB giảm 36%, còn 413 tỷ đồng.

Ở chiều ngược lại, nợ nhóm 4 tại một số ngân hàng tăng bằng lần như Vietcombank (VCB, 7.4 lần), BAB (3.8 lần), Eximbank, (EIB, 3.2 lần)…

Chất lượng nợ vay của các ngân hàng tính đến 30/09/2023 (Đvt: Tỷ đồng)  Nguồn: VietstockFinance |

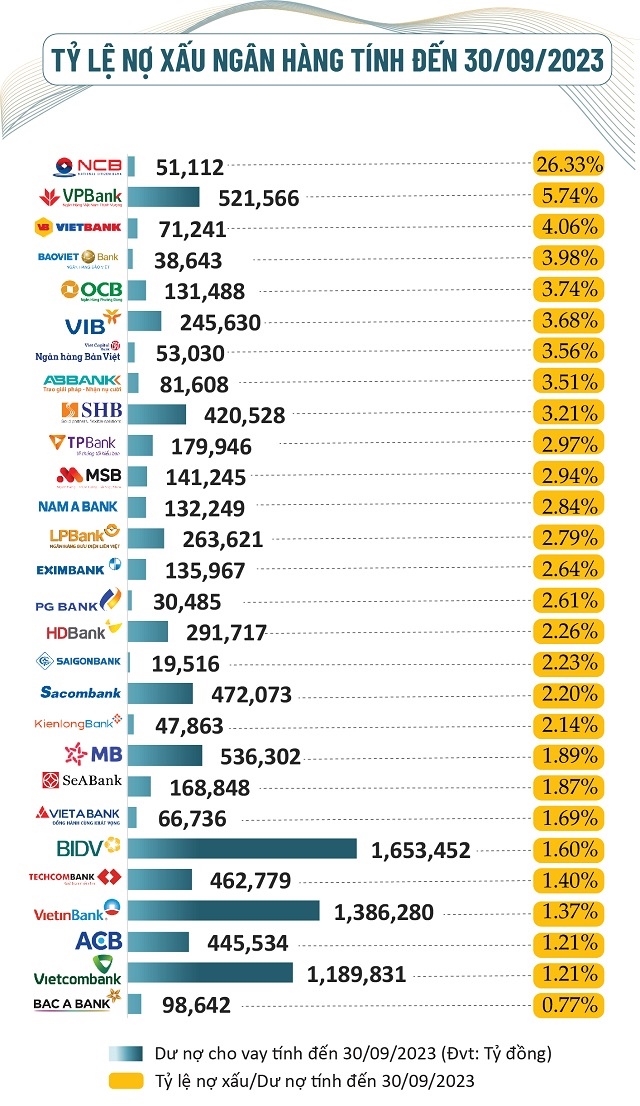

Tính đến 30/09/2023, có đến 9/28 ngân hàng có tỷ lệ nợ xấu/dư nợ vượt ngưỡng 3%. Đáng chú ý, có ngân hàng nâng tỷ lệ này vượt mức 26%.

Tất cả ngân hàng trong hệ thống đều có tỷ lệ nợ xấu/dư nợ vay tăng so với đầu năm.

Nguồn: VietstockFinance

Nợ xấu vẫn chưa đạt đỉnh?

PGS.TS. Đinh Trọng Thịnh - Chuyên gia kinh tế đánh giá, nợ xấu hiện nay tương đối cao so với chỉ tiêu đề ra, cũng như so với thời gian trước đây. Mục tiêu tỷ lệ nợ xấu được kiểm soát dưới 3%, nhưng hiện tại đã có nhiều ngân hàng vượt ngưỡng.

Nợ xấu từ nay đến cuối năm sẽ còn tiếp tục tăng cao. Nguyên nhân đầu tiên là do trong năm 2023, một số doanh nghiệp, ngành nghề, lĩnh vực kinh doanh bị thiếu đơn hàng, hoạt động sản xuất kinh doanh không tốt, nên việc vay nợ, trả nợ gặp khó khăn.

Thứ hai, trong thực tế, 4 năm vừa qua, kể từ năm 2020, NHNN cho phép các ngân hàng thương mại được giãn, hoãn nợ, khoanh nợ, không nâng nhóm nợ xấu cho các doanh nghiệp trong nền kinh tế. Rõ ràng, các doanh nghiệp không trả được nợ, phải khoanh nợ trong tương lai gần như đều sẽ trở thành nợ xấu.

Chính vì lẽ đó, đến giờ, khi các khoản nợ hết thời hạn được hoãn, giãn nợ đều chuyển thành nợ xấu, đẩy nợ xấu tăng lên. Nợ xấu trong nửa cuối năm 2023 tăng lên rất nhanh là vì những lý do này.

Ông Thịnh cho rằng, từ nay đến cuối năm, nợ xấu sẽ tiếp tục tăng, vì những doanh nghiệp đến hạn trả nợ mà không trả được thì sẽ bị nâng nhóm nợ.

Cùng quan điểm, TS. Nguyễn Hữu Huân - Giảng viên Đại học Kinh tế TPHCM (UEH) cũng dự báo nợ xấu sẽ tiếp tục tăng, đỉnh nợ xấu có thể vào cuối quý 4 hoặc sang đầu năm 2024.

Nợ xấu ngân hàng cuối quý 3 dù tăng cao nhưng vẫn chưa đạt đỉnh và nợ xấu thực tế lại cao hơn nợ xấu công bố. Theo Thông tư 06, cho phép giãn, hoãn nợ thì các khoản nợ xấu thực tế sẽ cao hơn mức các ngân hàng công bố.

Nguyên nhân chính khiến nợ xấu thời gian tới sẽ còn tăng chủ yếu do tình hình kinh doanh của các doanh nghiệp, nợ xấu chủ yếu tập trung ở nhóm bất động sản.

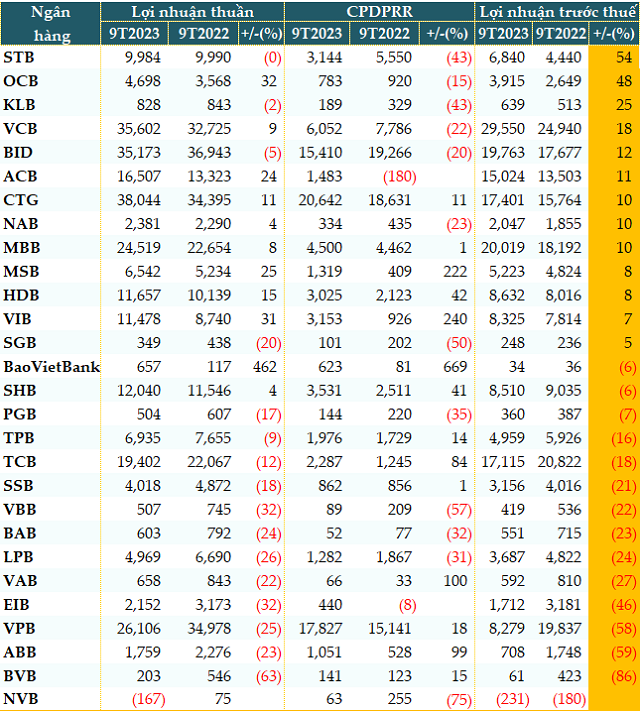

Tăng trích lập dự phòng rủi ro, lợi nhuận ngân hàng sụt giảm Lũy kế 9 tháng đầu năm, tổng chi phí dự phòng của 28 ngân hàng là 90,569 tỷ đồng, tăng nhẹ 6% so với cùng kỳ năm trước. Có 12/28 ngân hàng giảm trích lập dự phòng rủi ro tín dụng. Mặc dù vậy, tín dụng tăng trưởng thấp, các ngân hàng cũng không có kết quả kinh doanh tươi sáng khi có đến 16/28 ngân hàng sụt giảm lợi nhuận thuần từ hoạt động kinh doanh. Kết quả, có 14 ngân hàng ghi nhận lợi nhuận trước thuế sụt giảm so với cùng kỳ và 1 ngân hàng thậm chí còn báo lỗ. Sacombank là ngân hàng tăng trưởng lợi nhuận trước thuế 9 tháng cao nhất hệ thống, với tỷ lệ 54% khi thu được 6,840 tỷ đồng. Kế đến là OCB tăng trưởng 48%, với 3,915 tỷ đồng lãi trước thuế. Xếp thứ ba là KLB, tăng 25% lãi trước thuế, lên 639 tỷ đồng.  Kết quả kinh doanh 9 tháng đầu năm 2023 của các ngân hàng (Đvt: Tỷ đồng)Nguồn: VietstockFinance |

Theo Tài chính và Cuộc sống (FILI)

Nhập thông tin của bạn

Long An duyệt kế hoạch triển khai dự án nhiệt điện LNG lớn

UBND tỉnh Long An vừa ban hành quyết định phê duyệt kế hoạch triển khai đầu tư dự án Nhà máy nhiệt điện LNG Long An I và LNG Long An II với tổng công suất dự kiến 3.000 MW tại huyện Cần Giuộc.

Cựu CEO HSBC Việt Nam làm quyền Tổng Giám đốc OCB

Ngân hàng Phương Đông (OCB) vừa công bố thông tin liên quan đến việc bổ nhiệm ông Phạm Hồng Hải đảm nhận các quyền hạn, nhiệm vụ trong vai trò Tổng Giám đốc từ ngày 6/5/2024. Chức danh của ông là quyền Tổng Giám đốc.

Điệp khúc lỗ kéo dài tại HAGL Agrico

Quý 1/2024, HAGL Agrico tiếp tục báo lỗ với mức thua lỗ thu hẹp hơn một nửa so với cùng kỳ. Gánh nợ vẫn nặng nề, nhưng chủ nợ lớn nhất lại không phải là ngân hàng.

Fed không hạ lãi suất, tỷ giá trong nước sẽ neo cao trong ngắn hạn

Quyết định mới nhất của Cục Dự trữ liên bang Mỹ (Fed) về việc giữ nguyên lãi suất cao sẽ tiếp tục tác động lên tỷ giá của đồng Việt Nam.

Hút nhiều "đại bàng" FDI, Bà Rịa - Vũng Tàu lên ngôi đầu bảng

Thu hút nhiều dự án đầu tư lớn, Bà Rịa - Vũng Tàu vươn lên vị trí số 1 cả nước về vốn đầu tư trực tiếp nước ngoài (FDI) đăng ký mới trong 4 tháng đầu năm, với kết quả hơn 1,52 tỷ USD.

Thủ tướng chỉ thị triển khai điều hành chính sách tiền tệ nhằm thúc đẩy tăng trưởng

Thủ tướng Chính phủ Phạm Minh Chính vừa ký ban hành Chỉ thị số 14/CT-TTg ngày 2/5/2024 về triển khai nhiệm vụ điều hành chính sách tiền tệ năm 2024, tập trung tháo gỡ khó khăn cho sản xuất, kinh doanh, thúc đẩy tăng trưởng và ổn định kinh tế vĩ mô.